内需暂弱,开年或将回升——12月经济数据前瞻

来源于:英为-推荐

发布日期:2026-01-08 10:06:27

12月经济数据前瞻

(一)GDP:预计四季度GDP在4.3%左右

与三季度相比,四季度GDP增速回落的原因主要体现在三个方面。

首先,或受出口增速回落影响,工业生产在四季度增速回落,按12月同比6.0%测算,四季度工增同比预计在5.2%左右,低于三季度的5.8%。

其次,受固投增速回落影响,预计建筑业GDP增速进一步回落。三季度建筑业GDP增速为-2.3%,预计四季度或进一步降至-3%左右。

再次,受基数偏高影响,服务业生产指数在四季度增速回落,10月与11月平均增速降至4.4%,三季度为5.67%。分项来看,金融业生产指数回落,租赁和商务服务业、信息业相对稳定。批发零售业、房地产业预计增速也在回落。

(二)物价:CPI和PPI同比继续改善

预计2025年12月份CPI环比约0.1%,同比从0.7%升至0.8%左右。预计PPI环比约0.1%,同比从-2.2%回升至-2%左右。重点关注有色金属价格大涨对物价的影响量级。

首先,去年12月份,有色金属价格大幅上涨。以伦敦均价计算,工业金属中,铜上涨9.3%、铝上涨1.9%,贵金属中,金上涨5.3%、银上涨26.8%、铂金上涨18.2%。其次,有色金属对我国物价的影响,较为直接的体现在CPI中的首饰和PPI中的有色相关行业(采选和加工冶炼),有色价格上涨对下游产业链的间接影响则较难估算。再次,按照直接影响来估算,在CPI中,金饰品的权重约0.6%,根据2024年消费数据推算,银饰品权重约0.05%,铂金饰品权重几可忽略不计。按照涨幅大概推算,三类贵金属对去年12月CPI环比的直接拉动约0.04个百分点。在PPI中,有色相关行业的权重约7.7%,按历史经验估算,铜铝上涨对去年12月PPI环比的直接拉动或达到0.2个百分点左右。最后,在有色金属大涨的背景下,为何我们对PPI环比的预计仍与上月一致?主要是考虑煤炭和非金属建材价格在12月份明显走弱。

(三)生产:或有所回升

预计12月工增增速在6.0%左右。

今年以来,季末生产回升的特征较为明显。3月工增增速相比1-2月回升1.8%,6月相比4月与5月工增增速均值回升0.85%,9月相比7月与8月工增增速均值回升1.05%。与之对应的是,PMI生产指数季末月份相比当季前两个月均值回升较为明显。12月,PMI生产指数为51.7%,大幅高于10月与11月,因而,预计12月工增或将明显高于10月的4.9%以及11月的4.8%。

(四)外贸:基数抬升但外需或强,驱动出口增速边际放缓

预计12月美元计价出口同比3.5%左右,进口1%左右。

出口方面,基数抬升但外需仍强,同比增速或边际回落。基数方面,2024年12月出口环比7.6%,较过去十年同期环比均值5.9%高1.7个百分点。需求方面,外需韧性或仍偏强。从外需跟踪指标看,1)12月中国制造业PMI新出口订单飙升至49%,较11月高出1.4个点。2)12月摩根大通全球制造业PMI环比仅微幅回落0.1个点至50.4%,仍然保持在荣枯线以上。3)12月韩国出口同比升至13.4%,较11月抬升5个百分点;从中国进口同比则升至10.9%,较11月抬升6.4个点。

从高频看,截至12月28日,我国港口集装箱吞吐量四周同比降至7.2%,较11月底9.6%回落2.4个点。分区域观察,中国对美出口降幅或边际收窄,转港贸易景气或自高位边际回落。对美出口方面,12月全月,中国发往美国载货集装箱船数平均同比升至-10.4%,较11月平均同比-14.9%边际改善,与9月平均同比-10%基本持平。9月中国对美国出口同比为-27%,略高于11月中国对美国出口同比-28.6%。转港贸易方面,12月全月,东盟主要国家港口船舶停靠数同比降至8.8%,11月为9.5%左右。

进口方面,基数走高但采购回暖,或推动进口增速大体持稳。1)从基数来看,2024年12月我国进口环比7.4%,大幅高于过去十年同期均值3.6%。2)从同步数据来看,①12月韩国对中国出口同比大幅回升,录得9.9%,11月同比为6.9%。②制造业有补库迹象。12月,中国制造业PMI采购指数为51.1%,前值为49.5%;库存方面,产成品库存指数为48.2%,前值为47.3%,原材料库存指数为47.8%,前值为47.3%;进口指数为47%,与11月持平。

(五)固投:或偏弱运行

预计1-12月固投增速回落至-3.3%左右。其中,制造业投资累计增速降至1.3%,房地产投资累计增速降至-16.8%,基建(不含电力)累计增速降至-1.8%。

对于固投,预计止跌回稳或在2026年1季度予以体现,12月建筑业数据来看,新订单指数进一步回升至47.4%,9月以来连续四个月回升。 据12月31日发改委发布会,资金方面,“我委组织下达2026年提前批‘两重’建设项目清单和中央预算内投资计划,共计约2950亿元,加快各类资金拨付和使用节奏。”项目方面,“我委近期批复或核准多个重大基础设施项目,包括广州新机场、新建湛江至海口跨海轮渡及相关线路工程等交通设施,辽宁省辽东半岛水资源配置工程、云南省丽江市南瓜坪水库工程等水利设施,浙江特高压交流环网工程、四川大渡河丹巴水电站等能源设施,以及怀柔、崖州湾实验室重大科研平台等科研设施,总投资超过4000亿元”。

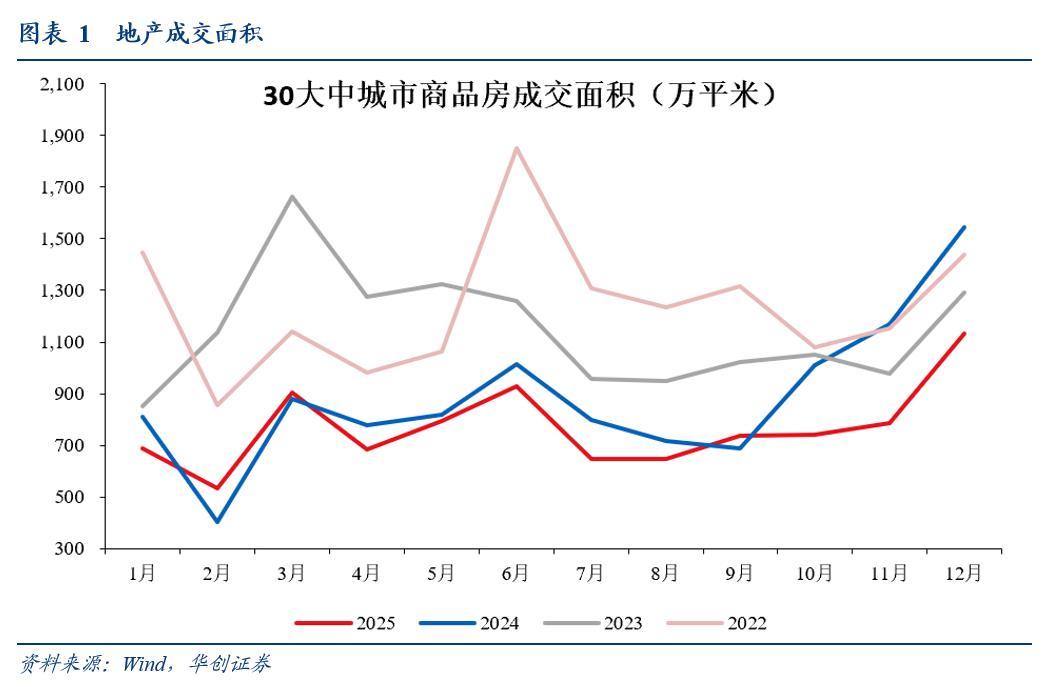

(六)地产销售:或偏弱运行

预计12月地产销售面积增速为-15%左右,1-12月累计增速为-8.6%。从高频数据来看,30大中城市数据,12月商品房成交面积同比为-26.6%,前值为-33.1%。

(七)社零:或暂偏弱运行

预计12月社零增速在1.0%左右,其中必选消费(不含补贴六项与价格变动两项)增速为3.5%,补贴六项增速为-8.0%,金银珠宝类增速为10%,石油制品增速为-6.0%。

影响因素来看:1)首先是汽车,从高频数据来看,12月或继续走弱。根据乘联会数据,12月截止至28日,汽车零售同比为-16.7%,此前11月为-6.8%,10月为5.8%。

2)其次对于必选消费,或暂偏弱。根据统计局PMI解读,“零售、餐饮等行业商务活动指数均位于收缩区间,景气水平偏低。”

预计2026年1季度消费将有所回升,一方面,以旧换新政策延续实施,有助于稳定补贴类商品消费。根据发改委发布会,“为做好今明两年政策衔接,满足元旦、春节消费需求,2026年第一批625亿元超长期特别国债支持消费品以旧换新资金计划已经向地方下达”。另一方面,2026年元旦、春节假期较长,有助于增加居民出行,带动餐饮、零售消费。

(八)金融:季末因素影响下,M1同比或小幅抬升

预计12月新增社融预计2.3万亿,较去年同期少增4700亿。社融存量增速预计回落至8.3%左右。12月M2同比预计7.9左右;新口径M1同比预计5.2%左右。

贷款层面,12月针对实体的贷款预计增长6100亿,较2024年少增2100亿。企业短期贷款和票据融资是整体贷款的支撑因素,但反内卷政策和房地产价格偏弱等因素的影响下,企业中长期贷款和居民贷款预计维持同比负增的态势。

债券层面,12月政府债+企业债发行1.3万亿左右。根据wind数据推断,12月政府债券净融资额同比去年同期少增6400亿;企业债券净融资额同比去年同期多增约2000亿。非标融资(未贴现银行承兑汇票,信托贷款,委托贷款)12月较去年同期多增1400亿。其他融资(外币贷款,股票融资,存款类金融机构资产支持证券,贷款核销等),我们预计12同比去年同期同比多增400亿左右。

12月M2同比预计延续回落态势,拖累M2的因素在于贷款增速放缓以及政府债增速放缓。12月M1同比较11月预计小幅抬升,但这一抬升与今年较为特殊的季节性因素相关。今年在居民存款搬家的背景下,季中单月非银存款同比大幅多增,但季末由于一般存款考核的影响,3月、6月、9月非银存款同比则大幅负增。我们预计12月延续这一态势,非银存款同比负增对应资金短暂的流回企业居民的活期账户,由此带动当下新口径M1同比小幅抬升。值得注意的是,这一季节性扰动难以持续,我们预计开年M1同比仍将呈现回落态势。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到