美元还会继续弱吗?——基于两个背离下的美元叙事修正

来源于:英为-推荐

发布日期:2025-06-27 09:59:48

自4月特朗普宣布对等关税以来,美元指数持续震荡偏弱,市场各种关于美元的宏大叙事大行其道,比如“去美元化”。但宏大叙事难以提供对短期市场走势的有效指引。本文不谈长期宏观叙事,而是希望从我们观察到的美元指数与其历史规律“锚”的两大背离出发,结合具体数据,重新审视当下流行的美元叙事。

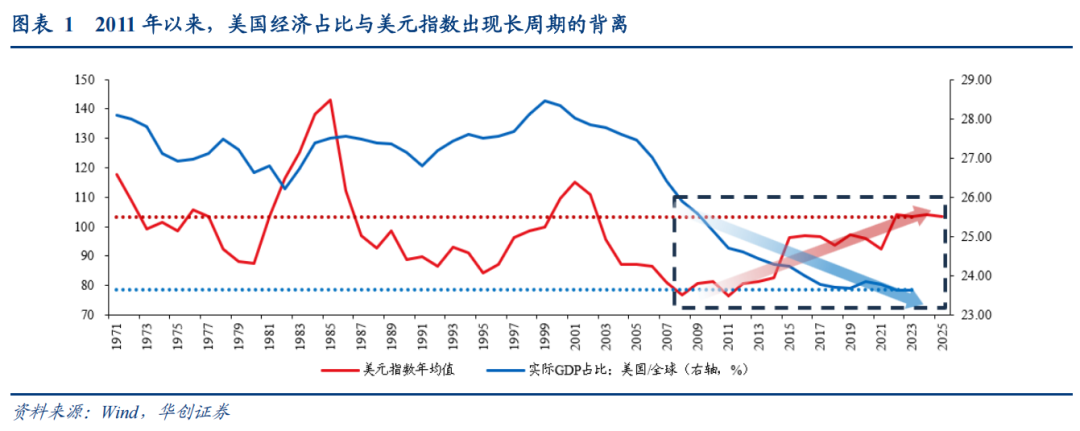

。汇率是个比价,拉长视角来看,定价的应该是两国基本面实力的对比,理论上应该与一国经济占比息息相关。历史走势来看,2008年金融危机之前,美元指数的大型起伏波折确实与美国经济占比正相关。但2008年金融危机以来,美国经济占比持续走低至2023年的23.6%,美元指数却开启震荡上行周期,震荡中枢约为103-104,对应美元指数历史同水平时期美国经济占比达27%-28%。

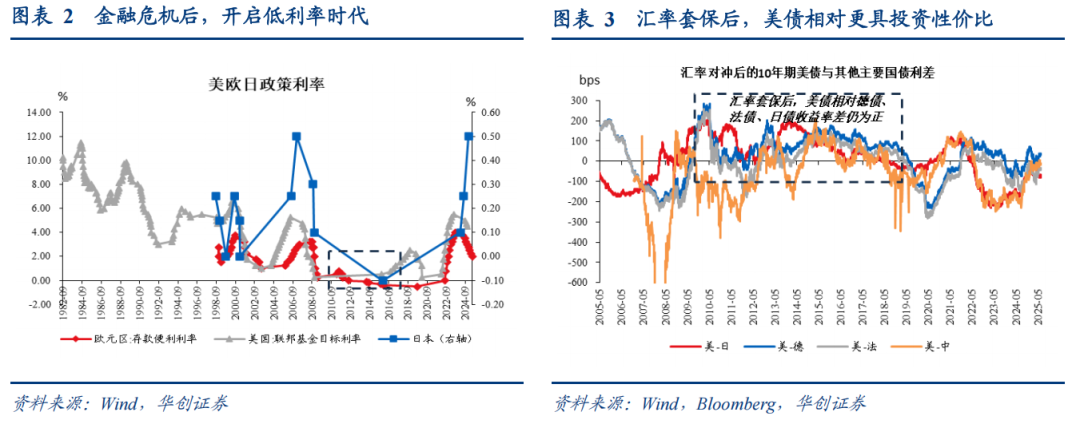

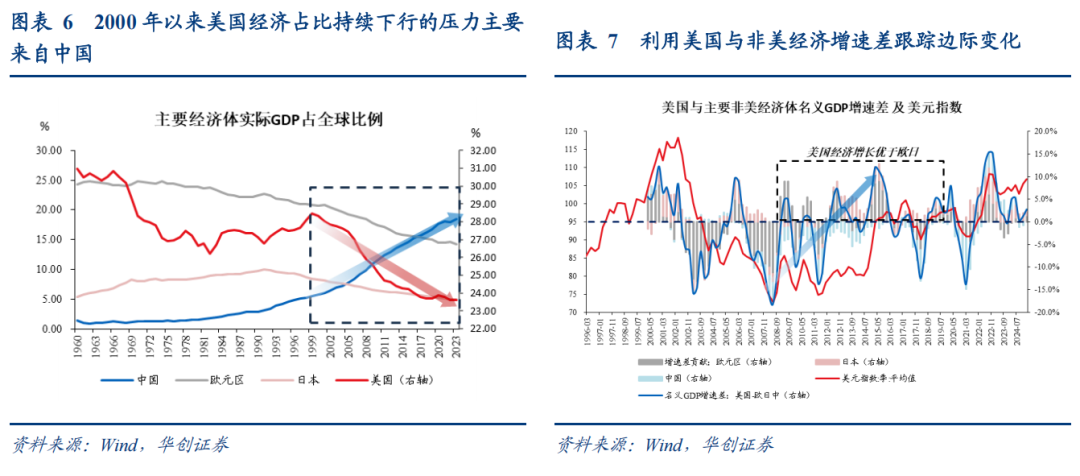

金融危机后,欧日相继开启负利率,同时辅以QE等非常规宽松措施,全球流动性大宽松,欧日资金迫切寻求相对高收益资产,而无论汇率套保与否,美债相比欧债、日债均更具投资性价比(图3-4),非美资金大幅流向美国(图5)。

,以外资净购买美债量为例,2000年1月-2007年12月,外资月均净购美债量164亿美元,而金融危机后,2008年12月-2014年12月,月均净购美债量升至403亿美元。其中,欧资月均净购债量由-2亿美元(负数表示净卖出)升至59亿美元,日资月均净购债量则由33亿美元升至85亿美元。

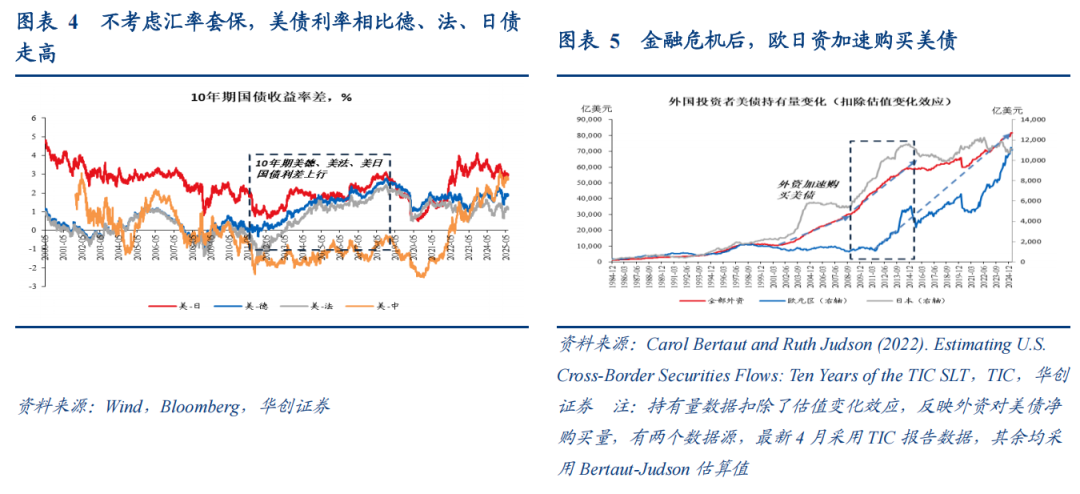

。2000年代以来,美国实际GDP占比持续下行的主要压力其实来自中国,带来同期欧日经济占比也在持续下滑(图6)。2000-2023年,中国实际GDP占全球比例由5.7%飙升至18.4%,同期美国实际GDP占比由28.3%降至23.6%,欧元区占比由20.75%降至14.2%,日本占比则由8.2%降至4.9%。

但对于美元指数来说,欧元和日元的影响更为直接。原因之一在于,欧元、日元属于美元指数篮子权重最高的两种货币(分别为57.6%、13.6%),特别是欧元,对美元指数影响尤为显著。原因之二在于,从资金流动角度讲,欧元区、日本、美国均属于发达市场,而中国属于新兴市场,资金在同类市场间跨境流动通常更为便捷,跨市场的配置可能需要额外的交易成本和风险溢价,导致即使中国经济占比快速提升,欧资、日资仍在追逐美国资产。

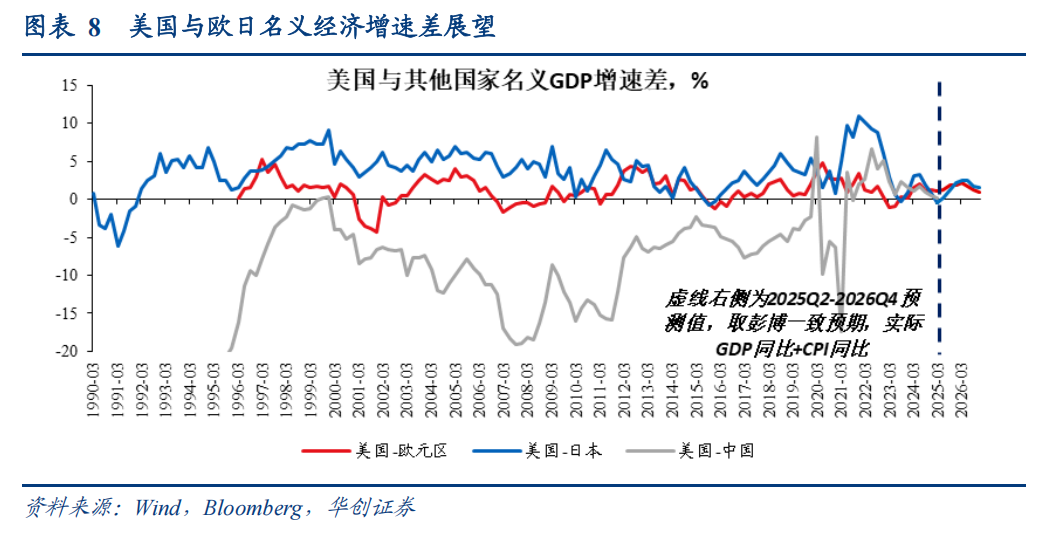

。从这个视角出发,金融危机以来,美元指数的走强对应的是美国相对欧元区、日本而言更高的经济增速,带来美国相对欧日中加权平均名义经济增速差中枢震荡上行(图7)。

。参考彭博一致预期,2025Q2-2026Q4,美国与欧日名义经济增速差或呈先上后下模式,2026年Q1-Q2才达到峰值,或意味着至少未来四个季度内,难言美元指数立即步入持续下行的大周期。

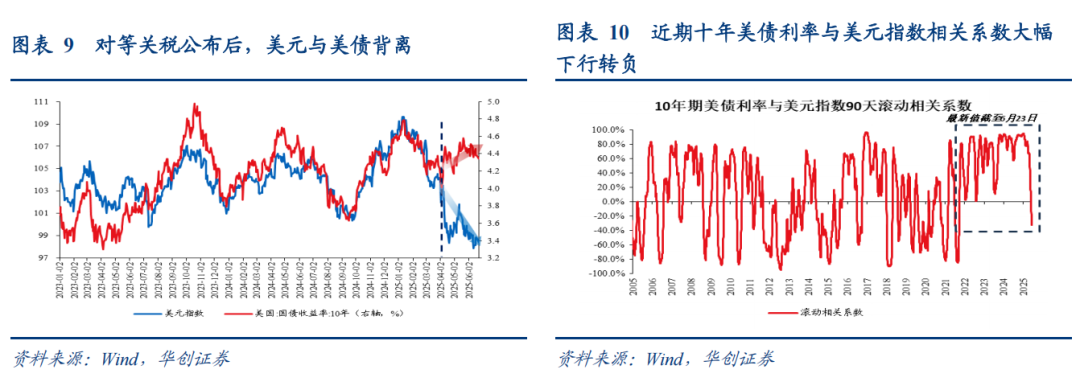

对等关税宣布以来,截至6月23日,10年期美债利率由4月2日4.2%左右升至峰值约4.58%(5月21日),而同期美元指数由104左右大幅下跌至99附近,二者90天滚动相关系数由2022年以来的70%左右大幅下行转负,最新为-31.9%。

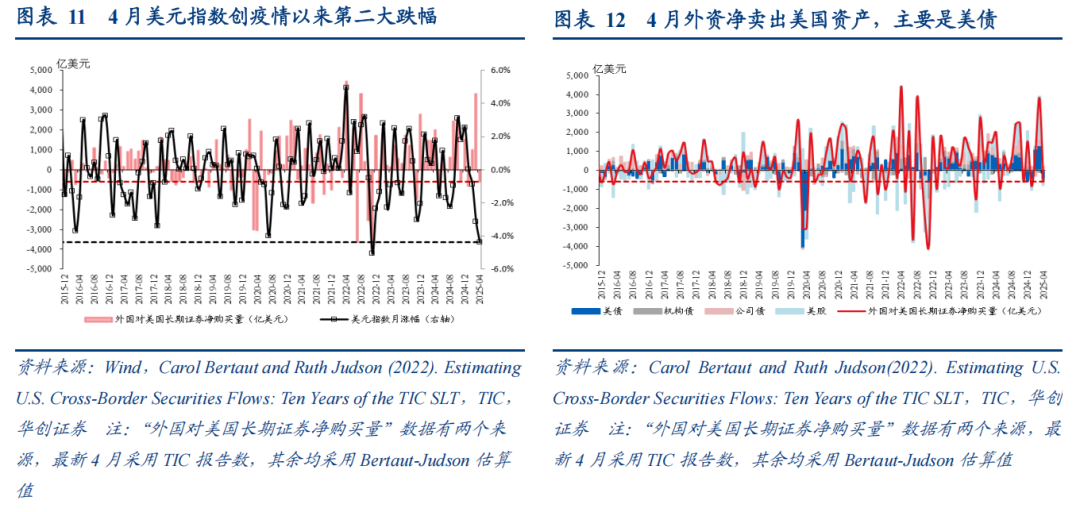

。根据TIC报告,4月,外资净卖出美国长期证券589亿美元,其中,净卖出美债最多,为472亿美元,其次是美股,净卖出197亿美元,再次是机构债券,净卖出102亿美元,而公司债吸引了外资流入,净购买183亿美元(图12)。

但是,我们也观察到,4月美元指数创疫情以来第二大跌幅,而同期外资对美国长期证券抛售量低于历史抛售期平均水平(图11)。4月美元指数单月下跌4.4%,跌幅仅次于2022年11月美国衰退交易时下跌5%(彼时彭博预期未来一年美国经济衰退概率超60%)。4月外资净卖出美国长期证券589亿美元,而2012年以来,外资净卖出美国长期证券时,月均抛售量可达824亿美元。此外,3月外资大量净购入美国长期证券时(净购买3807亿美元),美元指数也出现了不小的跌幅(-3.1%)。这可能说明外资抛售美国资产或不能解释美元指数如此大的跌幅。

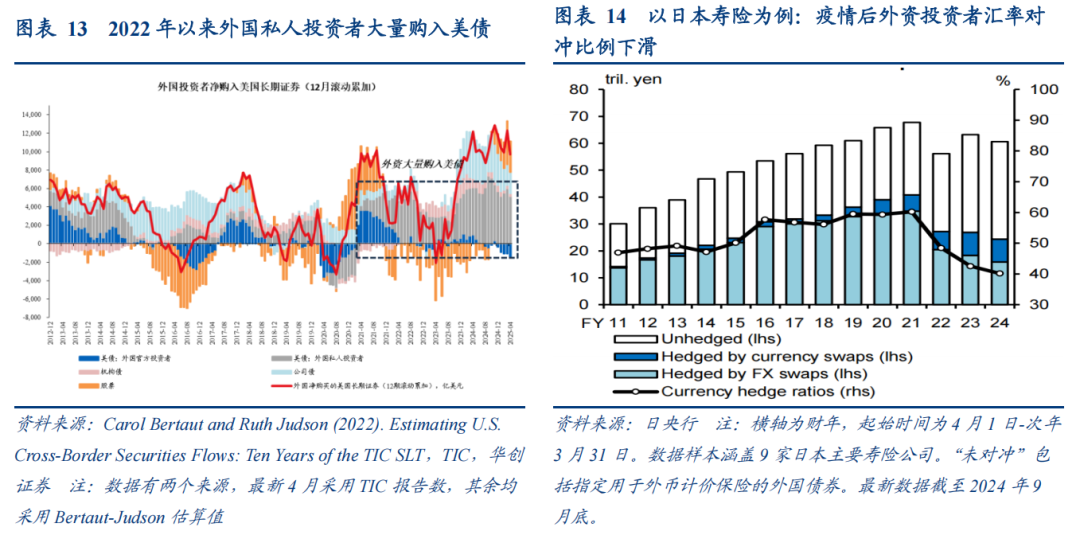

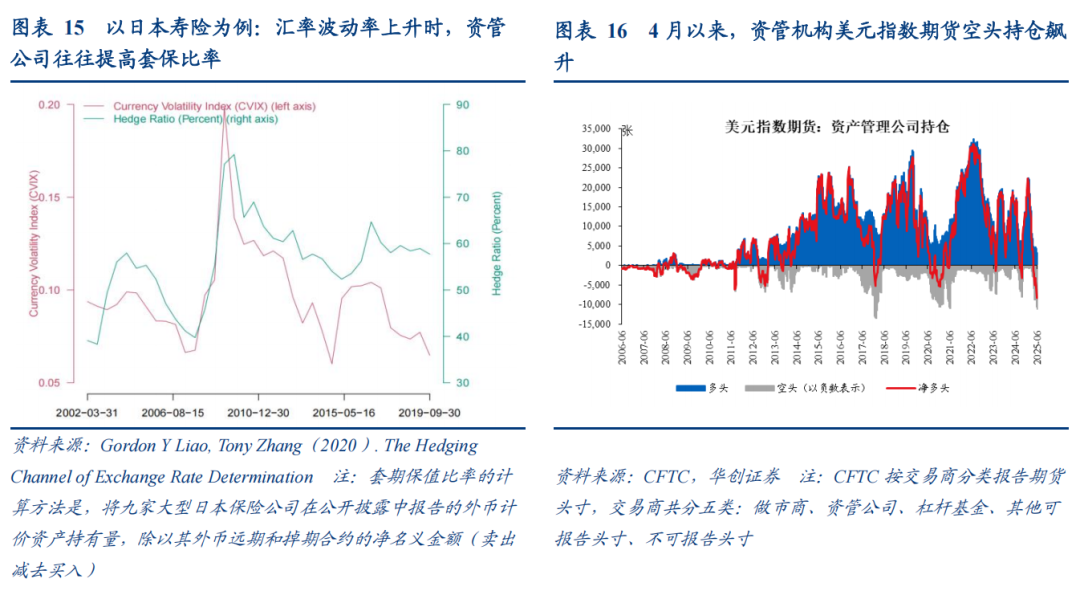

其背景则是,2021年以来,外资(特别是外国私人投资者)大量购入美债(图13),并降低套保比率。疫情后,起初,汇率对冲后美债相比于德债、日债也具备优势(2020年8月11日开始,汇率对冲后10年期美日国债利差转正),但随后,考虑汇率对冲成本之后的美债相比于德债、日债的收益优势越发趋弱甚至失去性价比(汇率对冲后的10年期美日、美德国债利差分别于2022年4月底、2023年11月7日转负),随之而来的是外国投资者降低汇率套保比率,以日本九家寿险公司为例,其套保比率由2021财年60%左右高点降至2024财年40%左右,创过去13年以来新低(图14)。

特朗普当选以来,汇率波动率明显上升,部分外资在抛售美债的同时,客观也有对于存量头寸增加套保比例的需求(图15),这部分庞大的存量资产对应的套保比率提升,带来美元指数空头寸大幅提升(图16)。根据CFTC统计,4月以来,资管公司(主要是养老基金、保险公司、共同基金等)美元指数期货空头寸飙升,由3月底2010张涨至6月17日当周1.1万张,同期多头持仓下滑,带动净持仓由多转空,目前最新持仓为净空8210张。

(图17)(图18)(图20)(图21)

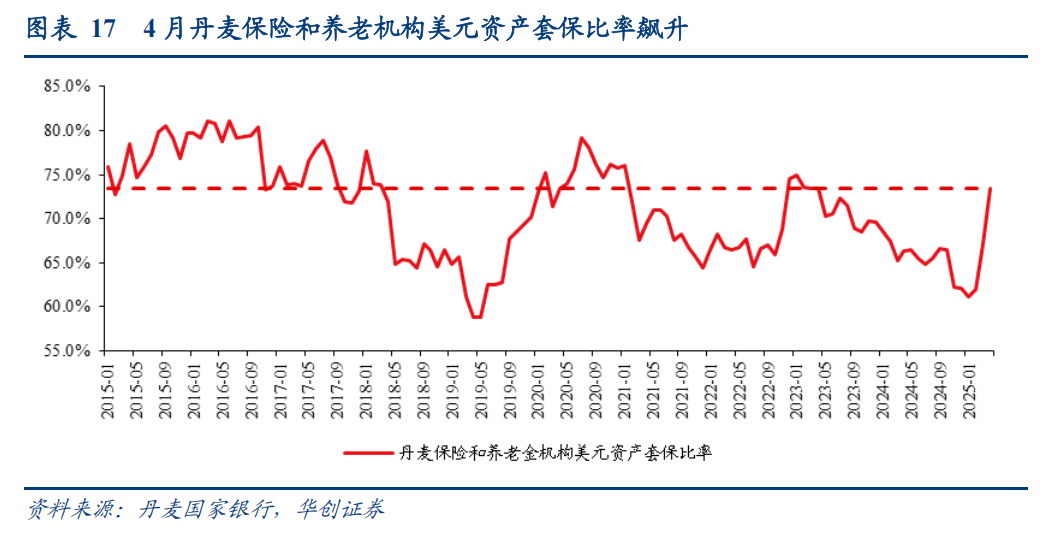

从数据来看,受限于数据可得性,我们从两个角度观察,1)以丹麦保险和养老机构为例,4月其美元计价资产外汇对冲比率(套保至丹麦克朗或欧元)飙升至73.4%,处于疫情以来75%分位水平(图17)。2)一个侧面印证是资管机构(主要是养老基金、保险公司、共同基金等)美元指数期货的空头持仓(图16),处于2006年6月13日有数据以来历史第6高位,对应资管机构净多头处于有数据以来第2低位。

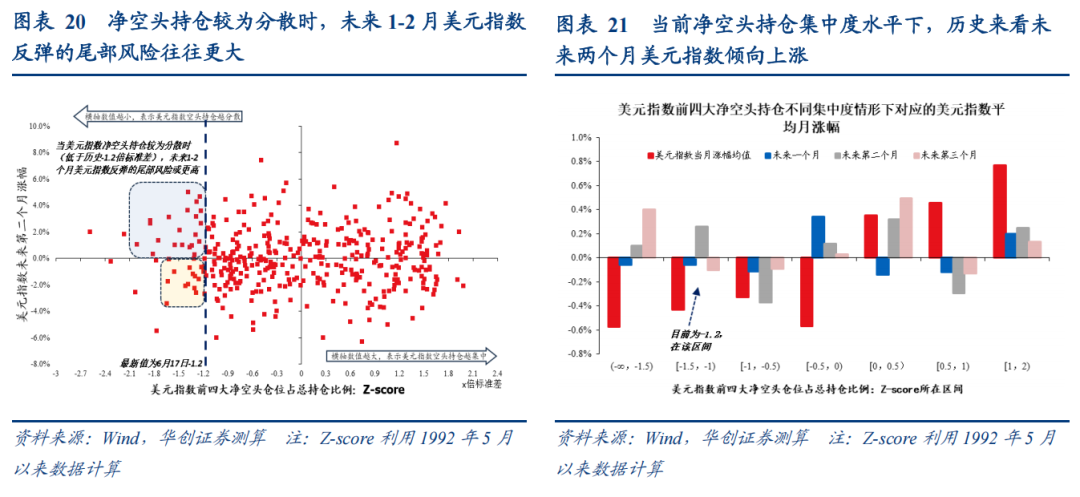

,目前美元净空头集中度,以美元指数前四大净空仓占总体持仓比例衡量,为33.7%,已经是过去20年来第7低点(图19),处于历史有数据以来均值-1.2倍标准差,侧面反映做空美元指数的共识很强。

结合历史经验来看,在当前美元指数净空仓集中度水平及更低水平下(-1.2倍标准差及以下),未来两月美元指数出现反弹的尾部风险或更高,具体表现为,未来两月美元指数正增共出现23次,下跌共出现18次,前者略多,且涨幅更为分散,高者可达5%以上,而后者出现次数更少,且跌幅相对集中在-1%~-3%之间(图20)。

,历史平均涨幅来看,当美元指数净空仓集中度Z-score位于-1倍标准差以下时,未来两月美元指数平均涨幅为正(图21)。

综上,基于美元指数两个背离(长期与经济占比“脱钩”,短期与十债利率反向)的思辨,我们认为,需要重新审视并修正“美元将开启持续单边下跌向 70-80年代看齐”的叙事。实际上,中期视角而言,考虑到美国相对欧日经济增速差或仍然占优、当下全球养老资管机构因美元波动率上行补美元空仓的交易或已比较极致,美元下跌最快的时候或已过去,未来半年到一年或难言美元持续下行,反而可能需要警惕因仓位演绎较为充分带来的美元反弹风险。

立即点此订阅,享半价特惠。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到