关税通胀的担忧是否能够解除?——美国5月CPI数据点评

来源于:英为-推荐

发布日期:2025-06-13 13:41:20

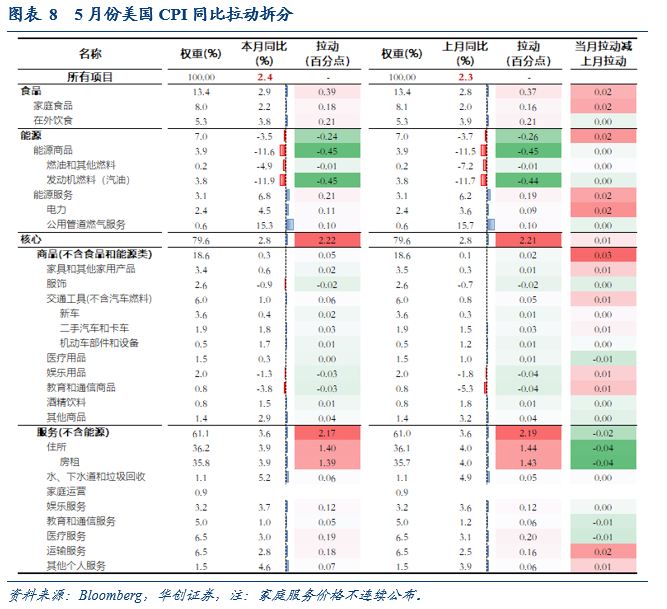

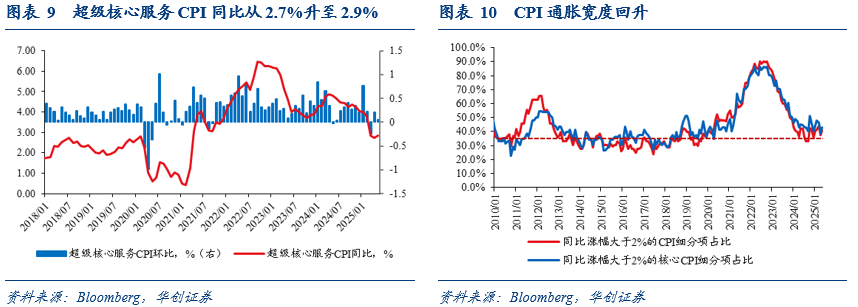

CPI同比从2.3%回升至2.4%,彭博预期2.5%;核心CPI同比持平于2.8%,彭博预期2.9%。CPI环比0.1%,低于预期和前值的0.2%;核心CPI环比0.1%,预期0.3%,前值0.2%。从分项环比来看,CPI涨幅回落,一是油价下跌对能源价格(-1%,前值0.7%)的拖累;二是汽车价格持续下跌(-0.3%,前值-0.2%)对核心商品的拖累;三是房租(0.3%,前值0.4%)和超级核心服务(0.06%,前值0.21%)涨幅收窄。

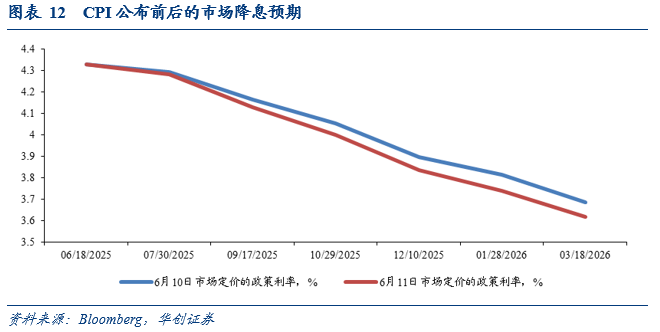

市场降息预期升温,期货市场定价全年降息次数从1.73次升至1.97次,9月首次降息概率从50.9%升至61.3%,年末政策利率预期从3.897%降至3.836%。

。

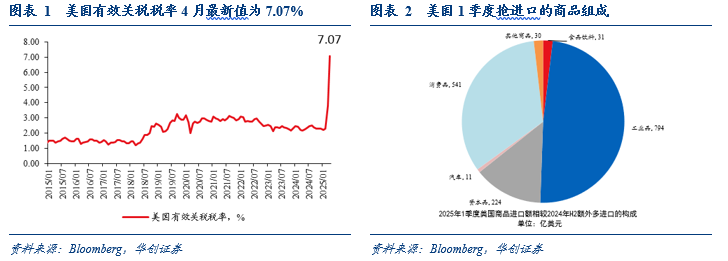

。最新的4月份美国有效关税税率只有7.07%,明显低于海外机构测算的13-20%。微观的一些避税措施可能削弱了关税税率提高的影响,比如转口、货物拆分、供应链调整、首次销售规则等。其中,首次销售规则(first sale rule)允许进口商按照货物首次销售价格(在进入美国前经过至少两次销售)来计算进口关税,可合理规避关税成本。在特朗普加征关税之后,海外对此规则的讨论明显增多。遗憾的是,美国海关和边境保护局表示无法提供进口商近期使用首次销售规则的数据。

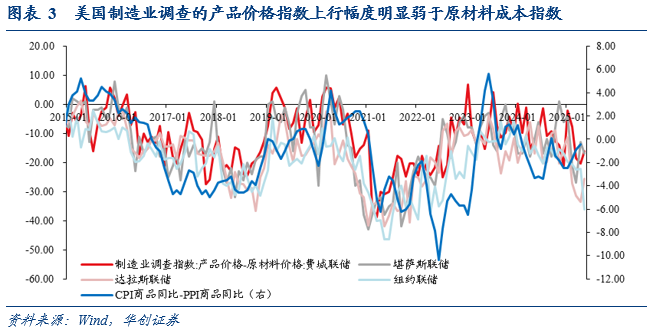

今年1季度美国商品进口额相较去年下半年平均水平,额外多出了约1630亿美元(从类别来看,工业品约794亿、消费品约540亿、资本品约220亿)。

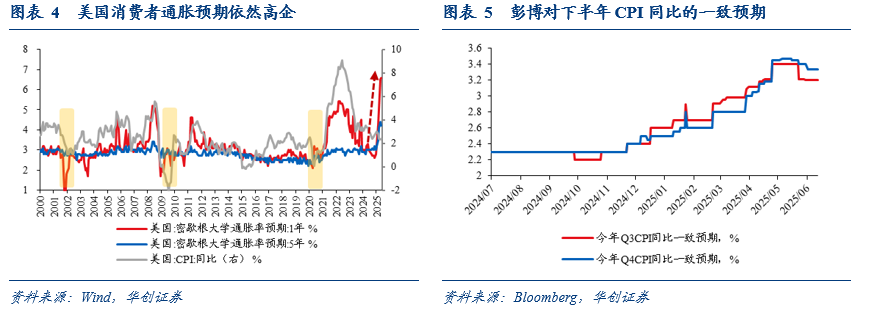

从各个联储的制造业调查来看,今年以来产品价格指数的上行幅度明显弱于原材料成本指数。微观层面来看,典型的代表是汽车和杂货批零商。由于关税涨价和高利率的影响,美国汽车制造商宣布提供折扣、承诺保持短期价格稳定来应对需求走弱。有能力的批零商可能先通过供应链调整和损失部分毛利率来稳定客群,零售策略公司First Insight的最新调查显示,近80%的消费者会对吸收关税成本的品牌更加忠诚。

(9月FOMC会议之前可以看到6-8月份的CPI情况)。

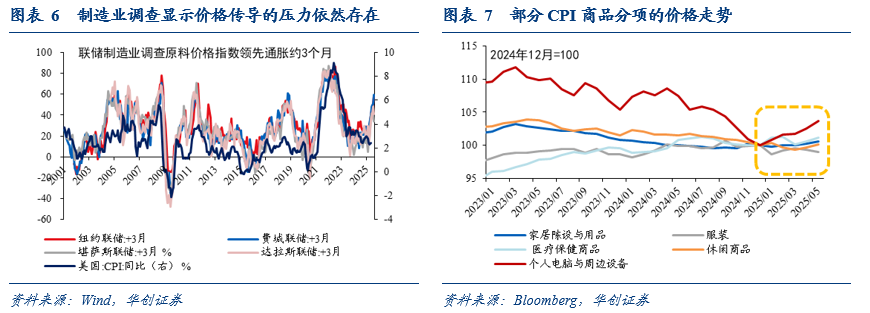

。在面对大通胀周期时,消费者通胀感知更加灵敏,消费者通胀预期的上行时点比实际的通胀上行时点大约要早1-2个季度,比如2021年、2009年、2002年,目前美国消费者一年期和五年期通胀预期仍分别处于近45年和近25年以来的高位。

。虽然5月份以来有所下调,今年下半年的CPI同比彭博一致预期依然高达3.3%,去年年底大约2.4%,2月份时大约2.6%,对等关税前大约2.8%,5月峰值大约3.5%

。各个联储制造业调查中的原材料价格指数从今年2、3月份以来明显上升,这类指数大致领先美国通胀约1-2个季度。First Insight的最新调查也同样表明,尽管68%的品牌和零售高管预计客户会对零售涨价做出负面反应,但83%的高管仍然计划提高价格。从典型企业来看,即便是供应链管理非常强大的沃尔玛在5月财报电话会也表示,(涨价)“在5月份会发生然后会变得更加明显”。

。4月份美国商品进口大幅回落至去年下半年平均水平。

。除服装和汽车以外,家具家居品(0.3%,前值0.2%)、医疗用品(0.6%,前值0.4%)、娱乐用品(0.4%,前值0.4%)、个人电脑(1.1%,前值0.8%)等进口依赖度较高的商品价格最近两三个月在持续上涨。。

美国关税政策和谈判的不确定性。

:

。4月10日,特朗普宣布对等关税暂停90天至7月9日;5月12日,中美关税大幅降级,美国对华取消高额关税,保留10%的对等关税、暂停24%的对等关税90天至8月12日。

。在中美关税大幅降级后,耶鲁大学预算实验室对美国有效关税税率的估计是19.4%(截至5月23日),惠誉评级的评估是13.1%(截至5月12日),但实际上最新的4月有效关税税率只有7.07%。微观层面的一些避税措施可能削弱了关税税率提高的实际影响,比如转口、货物拆分、供应链调整、首次销售规则等。

(first sale rule)允许进口商按照货物首次销售价格(在进入美国前经过至少两次销售)来计算进口关税,可合理规避关税成本。虽然首次销售规则的要求较多,但在特朗普加征关税之后,海外对此规则的讨论和使用明显增多。遗憾的是,美国海关和边境保护局表示无法提供进口商近期使用首次销售规则的数据,美国白宫也并未对首次销售规则的使用及其对关税的影响做出评论和回应。

今年1季度美国商品进口额相较去年下半年额外多出了约1630亿美元(工业品约794亿、消费品约540亿、资本品约220亿)。目前美国月均商品消费大约5300亿,月均工业产值大约3300亿。

。从各个联储的制造业调查来看,今年以来产品价格指数的上行幅度明显弱于原材料成本指数。从微观层面来看,典型代表是汽车和杂货批零商。由于关税涨价和高利率的影响,汽车制造商Stellantis NV、福特汽车宣布提供折扣计划,现代汽车承诺保持短期价格稳定。有能力的批零商可能先通过供应链调整和损失部分毛利率来稳定客群,零售策略公司First Insight的最新调查显示,近80%的消费者会对吸收关税成本的品牌更忠诚;如果零售价格上涨,近四分之三的消费者会放弃最喜欢的品牌转而购买更便宜的替代品。

。

在面对大通胀周期时消费者通胀感知更加灵敏,消费者通胀预期的上行时点比实际的通胀上行时点大约要早1-2个季度,比如2021年、2009年、2002年,目前美国消费者一年期和五年期通胀预期仍分别处于近45年和近25年以来的高位。

。虽然5月份以来有所下调,今年下半年的CPI同比彭博一致预期依然高达3.3%,去年年底大约2.4%,2月份时大约2.6%,对等关税前大约2.8%,5月峰值大约3.5%。

各个联储制造业调查中的原材料价格指数从今年2、3月份以来明显上升,这类指数大致领先美国通胀约1-2个季度。First Insight的最新调查也同样表明,尽管68%的品牌和零售高管预计客户会对零售涨价做出负面反应,但83%的高管仍然计划提高价格。从典型企业来看,即便是供应链管理非常强大的沃尔玛在5月财报电话会也表示,(涨价)“在5月份会发生然后会变得更加明显”。

。4月份美国商品进口额大幅回落至去年下半年的平均水平。

,。。除服装和汽车以外,家具家居品(0.3%,前值0.2%)、医疗用品(0.6%,前值0.4%)、娱乐用品(0.4%,前值0.4%)、个人电脑(1.1%,前值0.8%)等进口依赖度较高的商品价格最近两三个月在持续上涨。,过去两年5-6月份同期的环比均偏弱,但下半年又再度走强。

。从读数来看,5月份CPI同比从2.3%回升至2.4%,低于彭博预期的2.5%;核心CPI同比持平于2.8%,彭博预期2.9%;超级核心服务CPI同比从2.7%回升至2.9%。CPI环比0.1%,低于预期和前值的0.2%;核心CPI环比0.1%,低于预期的0.3%,前值0.2%。

。同比涨幅超过2%的CPI细项比例从37.7%升至40.8%,2010-2019年平均为36.8%,2021-2023年平均为70.8%。同比涨幅超过2%的核心CPI细项比例从38.8%升至43.1%,2010-19年平均为37.8%,2021-23年平均为69.8%。

。谷物烘焙、水果蔬菜、其他杂货食品等价格转涨,肉禽蛋奶价格跌幅收窄,带动家用食品价格环比从-0.4%升至0.3%。外出餐饮价格上涨0.3%,依然偏强。

。汽油、燃气价格分别下跌2.6%和1%。

其中,新车和二手车价格分别下跌0.3%和0.5%。家具家居品(0.3%,前值0.2%)、医疗用品(0.6%,前值0.4%)、娱乐用品(0.4%,前值0.4%)、个人电脑(1.1%,前值0.8%)等进口依赖度较高的商品价格涨幅较大,但服装价格(-0.4%,前值-0.2%)跌幅也在扩大。29个主要细分商品中,本月上涨的有17个,持平上月,2022-23年为18个,2015-19年为12个。

主要住所租金环比从0.3%降至0.2%,业主等价租金环比从0.4%降至0.3%。整体来看,从去年9月份以来,租金环比基本在0.3%的中枢小幅波动,这一水平与疫情前的中枢基本持平,去年前三个季度的中枢则是0.4%。

。涨幅回落主要受医疗保健服务(0.2%,前值0.5%)以及交运服务中的机动车维修(-0.1%,前值0.7%)、机票(-2.8%,前值-2.8%)影响。教育通信服务(0.1%,前值-0.2%)、娱乐服务(-0.1%,前值-0.3%)、其他个人服务(0.4%,前值0.2%)价格走势好于上月。

,期货市场定价的全年降息次数从1.73次升至1.97次,9月首次降息概率从50.9%升至61.3%,年末政策利率预期从3.897%降至3.836%。

,纳斯达克指数跌0.5%,标普500指数跌0.27%,道琼斯工业指数收平。美元指数下跌0.41%,十年期美债收益率下行4.95BP至4.412%。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到